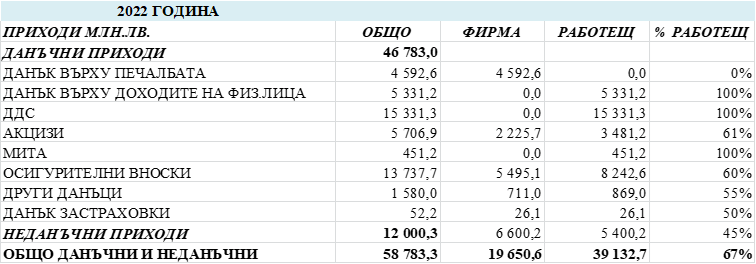

Най-лесно това се проверява през приходите от данъци. Кой всъщност колко внася в бюджета?

Данъците върху доходите на физическите лица се дължат от физическите лица. Фирмите удържат и внасят данъка.

Осигурителните вноски се делят средно в съотношение 40:60 между работника и работодателя. Работодателят начислява, удържа и внася осигуровките, както за НОИ (пенсии, майчинство, безработица, болнични), така и здравните осигуровки.

Трябва да се знае, че ДДС и акцизи винаги се заплащат от крайния клиент – човека, който ползва услуги или закупува стоки. Фирмите ги начисляват, събират и внасят, като агент на държавата.

Данъкът върху застраховките се плащат от заплатата, като гражданската отговорност е задължителна. Данъкът се заплаща като част от сумата към застрахователя, който я начислява и я внася в бюджета.

Местните данъци и такси (битови отпадъци, детски градини, удостоверения и др.), държавни такси, глоби и други се внасят от хората.

С най-висока тежест (най-много приходи) са осигурителните вноски и ДДС – данъкът върху добавената стойност. При всяка покупка на стока или услуга се заплаща, в предвидените от закона случаи, ДДС и акцизи (горива, тютюневи изделия, алкохолни напитки и бира), което не се вижда на касовия бон. С всяка покупка или директно плащане в общинска или държавна институция, намалява нетната покупателната способност на доходите на домакинствата.

В таблиците по-долу (колона „% работещ“, на ред „общо данъчни и неданъчни“) ясно се вижда, че работещите внасят близо 70% от приходите в бюджета, а фирмите – 30%.

Налице е абсолютен дисбаланс по отношение на приноса на фирмите и приноса на работещите към бюджета на България. Огромната тежест е прехвърлена върху работещите. А както знаем, над 11% от наетите са и работещи бедни.

КАКВО ТОЧНО СЕ СЛУЧВА С ПАРИТЕ ОТ ЗАПЛАТАТА, КОЛКО ОТ ТЯХ ОТИВАТ В БЮДЖЕТА?

Ако получавате заплата от 1 500 лв., дължите 22,4% ДДФЛ и осигуровки и получавате чисто по фиш 1 164 лв. (трудов договор на пълно работно време, ІІІ категория труд).

Пазарувайки стоки и услуги, и имайки имущество (къща, кола), се дължат ДДС, акцизи, местни данъци, местни и държавни такси, данък върху застрахователните премии, глоби, съдебни такси и др. подобни, без да се броят парите за доплащане в здравната система, допълнително държавата събира още 25 – 30 % (ефектът на акцизите – горива, алкохол, цигари). Така общата тежест върху средните доходи достига около 50%, а при най-ниските доходи може да достигне и до 60%.

Фактическият чист доход е наполовина, около 750 лв. На практика работещите хора трябва да се трудят половината година за държавата.

Тъй като се подхвърля в публичното пространство, че за да се намали дефицитът за следващите години, може да се приеме увеличение на ставката на ДДС от 20 на 22%, КТ „Подкрепа“ категорично няма да се съгласи да се увеличава ДДС. Това ще намали още покупателната способност на доходите на работещите и ще прехвърли още тежест върху работещите. Освен това, ще увеличи цените на стоките и услугите и ще доведе до допълнителна инфлация, което отново ще се отрази пагубно на бюджета на домакинствата.

По повод гореизложеното и във връзка с предизвикателствата за балансиране на бюджета на България, доведен до почти критично състояние, в резултат на провеждана повече от 20 години неолиберална политика, с която бяха освободени от облагане високите доходи и печалбите, данъчно-осигурителната тежест бе намалена и беше прехвърлена върху най-нискодоходните групи, която трябваше да доведе до изпреварващ икономически растеж, като претърпя пълен провал по отношение на икономиката, доходите и борбата срещу бедността, КТ „Подкрепа“ предлага промяна на данъчната и осигурителна система.

Промяната е насочена към устойчивост на бюджета и цели:

- справедливо, неутрално и пропорционално на доходите данъчно облагане – прогресивен данък върху доходите и необлагаем минимум;

- Преустановяване на практиката износът на добавена стойност от България да се облага с нулева ставка и нито стотинка да не остава в държавата;

- Постепенно увеличаване на максималния осигурителен доход на три стъпки до достигане на 8 500 лв., съгласно разпоредбата на § 6. От Кодекса за социално осигуряване;

- Разширяване на осигурителната база, като се включат и доходите от капитал, защото облагането с осигурителни вноски само на доходите от труд е вид дискриминация, тъй като осигурителната система у нас работи на солидарен принцип.

Конкретните приходни мерки са:

- ЗКПО (корпоративни данъци):

- Увеличаване на данъка върху дивидентите на 10%, изравняване на подоходните данъци (сега е 5%).

- Увеличаване на данъка върху дивидентите и ликвидационните дялове на местни за ЕС лица на 15% (сега 0%).

- Облагане на лихви, авторски и лицензионни възнаграждения към чуждестранни юридически лица на 20% (сега 0%).

- Увеличаване на данъка върху хазартните игри на 25% (сега 15%) отпаднало предложение на МФ.

- Въвеждане на окончателен данък върху финансови трансфери извън България в размер на 2%.

2.ЗДДФЛ (данъци върху доходите на физическите лица):

-

- Въвеждане на прогресивно облагане със скала на три етажа:

- Необлагаем минимум, равен на МРЗ;

- Запазване на ефективната ставка от 10% за средните работни заплати до максималния осигурителен доход;

- Облагане на доходите над максималния осигурителен доход с по-висока ставка.

- Въвеждане на прогресивно облагане със скала на три етажа:

3. ЗМДТ (местни данъци):

-

-

-

- Местен данък богатство – облагане на съвкупното имущество на лице над определен праг.

-

-

4. Осигурителна система.

-

-

-

-

- Увеличаване на максималния осигурителен доход на 8 500 лв.

- Увеличаване на обезщетението за отглеждане на дете до 2-годишна възраст, както и паричното обезщетение за отглеждане на дете до 8-годишна възраст от бащата (осиновителя) – равно на минималната работна заплата.

- Увеличаване на размера на еднократната помощ при смърт на осигурено лице с ръста на средния осигурителен доход;

- Възстановяване на съотношението 60:40 – работодател/работник при изчисляване на дължимостта на осигурителните вноски.

- Разширяване на обхвата на осигурителния доход, като се включат и доходи от капитал.

-

-

-

Разходни мерки:

- Актуализиране размера на социалните плащания, съобразно ръста на средната работна заплата/минималната работна заплата.

- Актуализиране размера на изплащаните обезщетения от НОИ, съобразно ръста на средния осигурителен доход, особено плащанията за майчинство и отглеждане на дете.

- Увеличение с 15% на разходите за възнаграждения в бюджетния сектор.

- Обезпечаване на 0,9% от БВП за висшето образование.

- Реформа в сектор здравеопазване, с цел оптимизиране на разходите в системата и гарантиране на достойно заплащане на труда.