Изследване на КТ „Подкрепа“*

По повод големия бюджетен дефицит служебното правителство предложи извънреден еднократен корпоративен данък върху „свръхпечалбите“, лицемерно наречен „солидарна вноска“. Целта е драстично съкращаване на бюджетния дефицит за 2023 г. от над 11 млрд. лв. (6.9% от БВП) до около 5 млрд. лв. (3%) от БВП. Новият данък ще се равнява на 33% върху разликата между данъчната печалба за периода от 1 юли 2023 г. до 31 декември 2023 г. и 50 на сто от средната стойност на данъчните печалби за 2018, 2019, 2020 и 2021 г., увеличена с 20 на сто.[1]

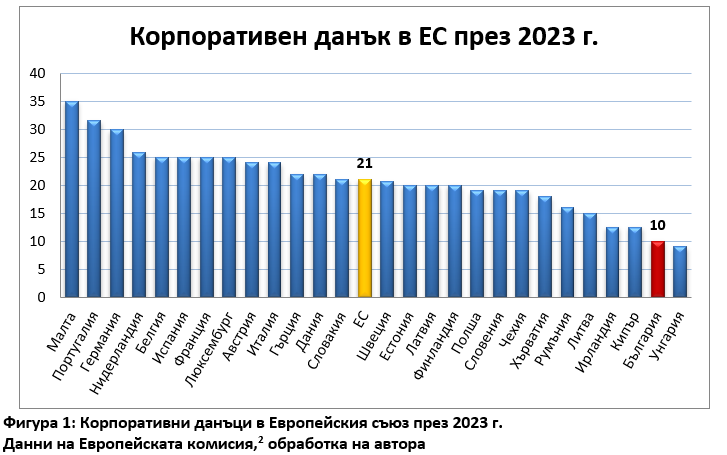

Проблемът с така предложения данък е, че той няма да реши конструктивно заложените проблеми в българската данъчна система. България е с най-ниския корпоративен данък, като той продължава да се поддържа на това ниво от всички политически партии с обяснението, че ако корпоративният данък се вдигне, ще се засили сивата икономика.

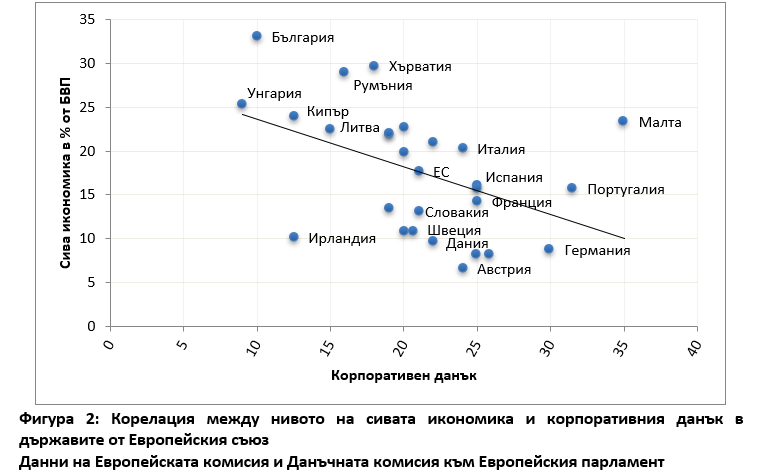

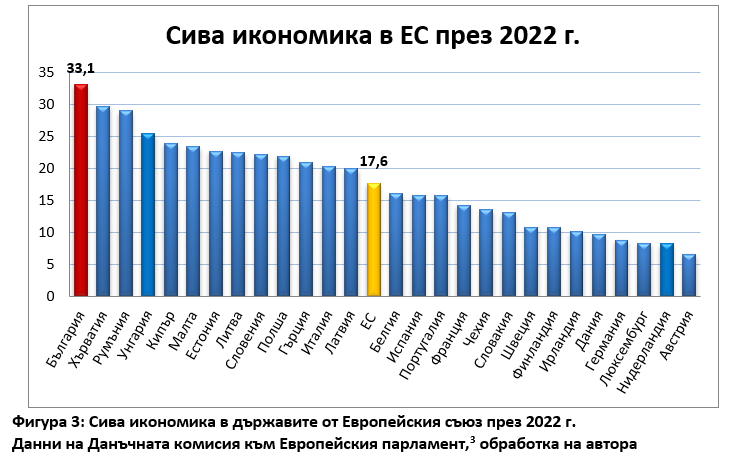

Наскоро обаче беше публикуван доклад, изготвен за Данъчната комисия към Европейския парламент (FISC Committee) по отношение на сивата икономика в съюза, който показва точно обратните зависимости. България е държавата с най-нисък корпоративен данък в ЕС след Унгария. Същевременно именно България е държавата с най-висок дял на сивата икономика спрямо брутния вътрешен продукт. Според тези емпирични данни, ако съществува някаква зависимост между нивото на сивата икономика и корпоративния данък, както твърдят апологетите му, то тази зависимост е обратна (фигура 2).

Следователно при борбата със сивата икономика е необходимо да се поддържа висок корпоративен данък. В този смисъл предложението на служебното правителство би трябвало да бъде различно – не да се определя без никаква научна обосновка какво представлява „свръхпечалбата“, дори такава дефиниция да беше инцидентно заложена в европейски регламент, а директно да се въведе в страната корпоративен данък от 21%, колкото е средният за ЕС. Поне за печалбите над определен праг.

С настоящето изследване не се твърди, че сивата икономика може да бъде преборена единствено чрез повишаването на корпоративния данък. Представените данни само оборват твърдението на апологетите на ниския корпоративен данък, че „ако повишим корпоративния данък, ще се вдигне сивата икономика“ – очевидно това не е вярно и ако допуснем, че изобщо съществува някаква зависимост, както твърдят те, то тя е обратна що се отнася до държавите в Европейския съюз. Сивата икономика процъфтява в страната заради наличието на множество инструменти да бъдат легално извадени от фирмата финансовите средства, които впоследствие биват използвани за заплащане на възнагражденията „в плик“, като ниският корпоративен данък е само един от тези инструменти. Други подобни инструменти, които масово се използват, е наличието на максимален осигурителен доход, изключително ниските данъци върху дивидентите и плоският данък върху доходите. Когато ефектът от всички тези различни данъчни инструменти се сумират, се достига до най-високото ниво на сивата икономика в Европейския съюз. Поради това е необходимо да се промени изцяло данъчната система в страната, за да може проблемът да се реши в самия му корен, а именно – да се премахне възможността чрез различните „вратички“ в законодателството една фирма да извлича счетоводно средствата, необходими за поддръжката на сивата икономика.

Наред с високите корпоративни данъци, някои държави са въвели по-нисък данък за малките и средни предприятия (Франция, Испания, Люксембург, Словакия), за да подпомагат именно тях. Друга мярка в опит за вкарване на „прогресивен елемент“ в корпоративното данъчно облагане, е допълнителният корпоративен данък. Например, във Франция компаниите с оборот над 7,63 млн. евро или корпоративен данък от 763 000 евро дължат допълнителни 3,3% корпоративен данък като „социална вноска“.

Ето и едно сравнение между приходите, които биха влезли в държавния бюджет чрез така предложения данък „свръхпечалба“ и тези, които биха влезли чрез вдигане на корпоративния данък на 21% (средния за ЕС):

Фирма, която е реализирала през юни-декември 2023 г. печалба от 150 000 лв. при 50% от средногодишна печалба за 2019, 2020 и 2021 г. равни на 100 000 лв., ще плати 9900 лв. данък „солидарност“ и 12 000 лв. корпоративен данък върху сумата до 120 000 лв., т.е. общо 21 900 лв. При корпоративен данък от 21% (средния за Европейския съюз), същата фирма би платила за същия период 31 500 лв.

В България фирмите не плащат дори средния за ЕС корпоративен данък, да не говорим за много по-високия в най-благосъстоятелните европейски държави, и когато еднократно бъдат накарани да платят малко по-висок данък, който дори не се доближава до средния за ЕС, това бива представяно като някакъв жест на солидарност от тяхна страна. Реалността е, че не фирмите, а гражданите постоянно плащат „солидарни вноски“ за благоденствието именно на фирмите.

*Анализът е изготвен от Даниела Пенкова, експерт към КТ „Подкрепа“

[1] Проект на Закон за изменение и допълнение на ДОПК: https://www.minfin.bg/bg/legislation7/442

[2] European Commission, Taxes in Europe database: https://ec.europa.eu/taxation_customs/tedb/index.html

[3] STUDY Requested by the FISC committee (2023) Taxation of the Informal Economy in the EU: https://www.europarl.europa.eu/RegData/etudes/STUD/2022/734007/IPOL_STU(2022)734007_EN.pdf